안녕하세요. 가치있는 데싸를 꿈꾸는 달리는 조조 입니다.

제가 그동안 주식관련해서, 분석을 진행하고 있고 실제 투자까지 하고 있는데, 제 분석에 대한 이론 및 기본적인 주식차트 분석에 대한 정보가 없어서 보시기 힘드셨다고 생각합니다. 그래서 제가 이해한 부분에 대해서 간단히 분석방법을 기록하고자 합니다. 참고로, 저는 기술적 분석에 집중을 하고 있습니다.

이번에는 Moving average (이동평균선) 에 대해서 설명하고자 합니다. 어찌보면, 주식차트에서 제일 흔하게 볼 수 있고, 가장 많이 사용하는 기술적분석입니다. 또한 직관적으로 볼 수 있는 장점이 있어서, 주식 초보자들에게 유용하게 사용할 수 있는 지표이기도 하고요. 그렇다면, 좀 더 자세하게 이동평균선에 대해서 알아볼까요.

이동평균선 의미

이동평균선이란 이전 몇일간의 평균 주가를 가지고 그리는 평균선입니다. 일반적으로 주식에서는 5, 10, 20, 60, 120 일선을 가장 많이 쓰고 있습니다. 단기 이동평균선이라고 해서 5, 10 그리고 20일선을 지칭하고 있고, 중/장기 이동평균선은 60 그리고 120일선이 있습니다.

이동평균선을 이용한 Golden cross 그리고 Dead cross 는 무엇일까?

이동평균선을 실전에 사용하기 위해서, 가장 중요한 이론을 알아야 하는데 그것이 골든크로스 그리고 데드크로스 입니다. 다시 보조지표들 보다 좀 더 직관적으로 표현을 하다보니, 더 쉽게 볼 수 있고 그리고 어렵지 않은 이론이라서 하나하나씩 따라오시면 이해하기 쉬우실 것이라고 생각합니다.

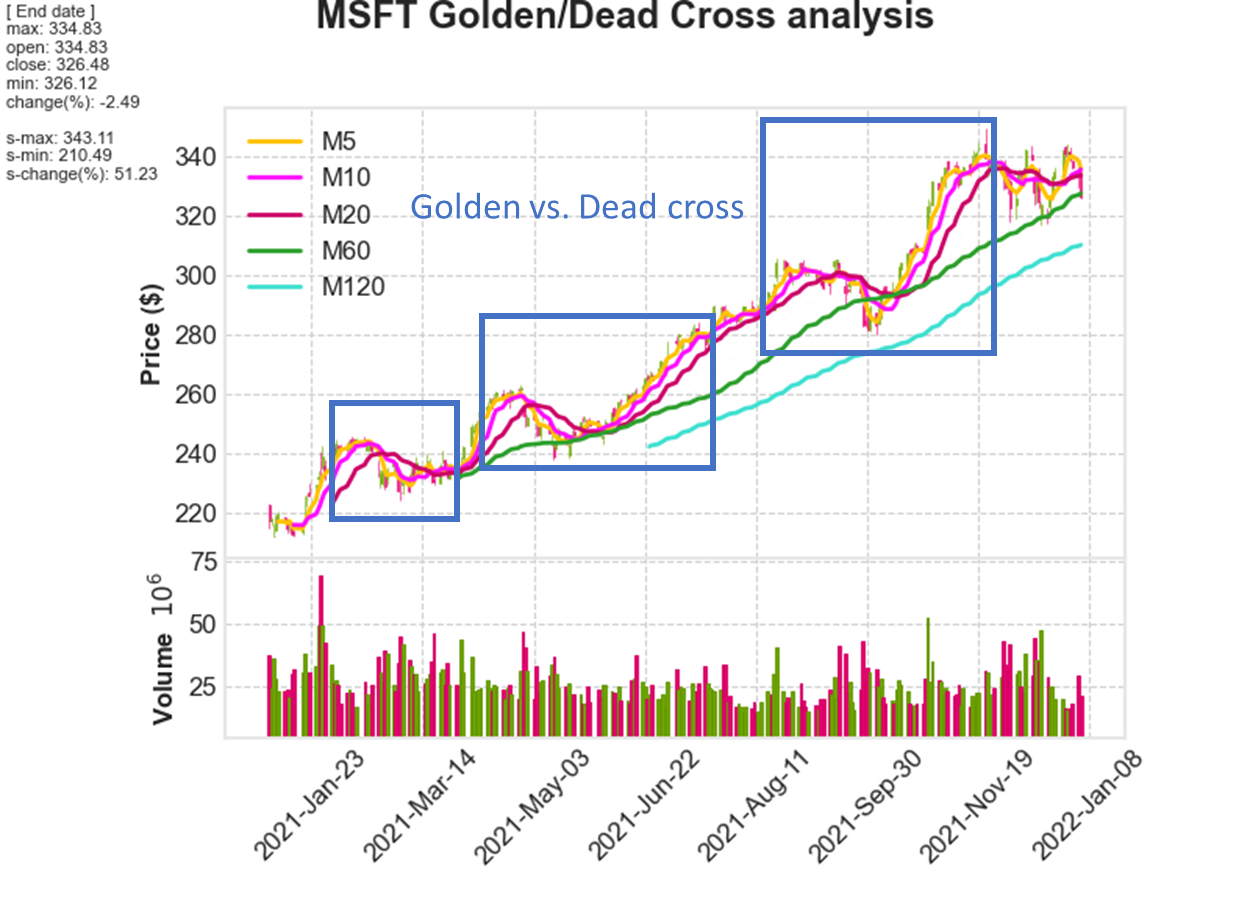

이해를 돕기 위해서, 마이크로소프트 사의 1년치 주가를 가지고 왔습니다. 작년 한해 마이크로 소프트는 51% 에 엄청난 상승률을 보여주었는데요, 여기서 주목할 점은 결과론적으로는 51%가 증가됐지만, 1년 사이 사이에 주가 하락 또는 고점등이 눈에 띄게 보이는 것을 보실 수 있습니다. 우리는 이러한 저점에서 주식을 매수해서 고수익 창출하는게 목적이겠죠.

그럼 마지막 네모박스를 줌인 해서 자세히 보겠습니다. 아래의 주가에서 보듯이, 우리는 Dead cross 시점과 Golden cross 시점으로 나눌수 있습니다. 그러면 무슨 기준을 가지고 나눌까요? 일반적으로, 가장 큰 요인은 5일 이동평균선이 10일 또는 20일 선을 돌파했냐 안했냐로 구분을 합니다. 예를 들어서, Dead cross 가 시작할 시점에서 5일 이동평균선이 10일 이동평균선을 하향돌파한 것을 보실 수 있습니다. 이 시점부터 주가는 하락세에 들어갔고, Golden cross 가 시작하기 전까지 5일 이동평균선은 10일 이동평균선을 돌파하지 못했습니다. 반대로, Golden cross 는 5일 이동평균선이 10일 또는 20일 이동평균선을 상향돌파한 시점이라고 보시면 됩니다.

가장 기본적이면서, 중요한 기술적분석 중에 하나인 이동평균선에 대해서 알아보았습니다. 이것만 잘 보셔도, 최대한 손실없이 수익보실 수 있다고 생각합니다.

'기본이론 (주식)' 카테고리의 다른 글

| ETF 란? (0) | 2022.01.13 |

|---|---|

| 2022년 1분기 루시드 주식 전망 (2) | 2022.01.07 |

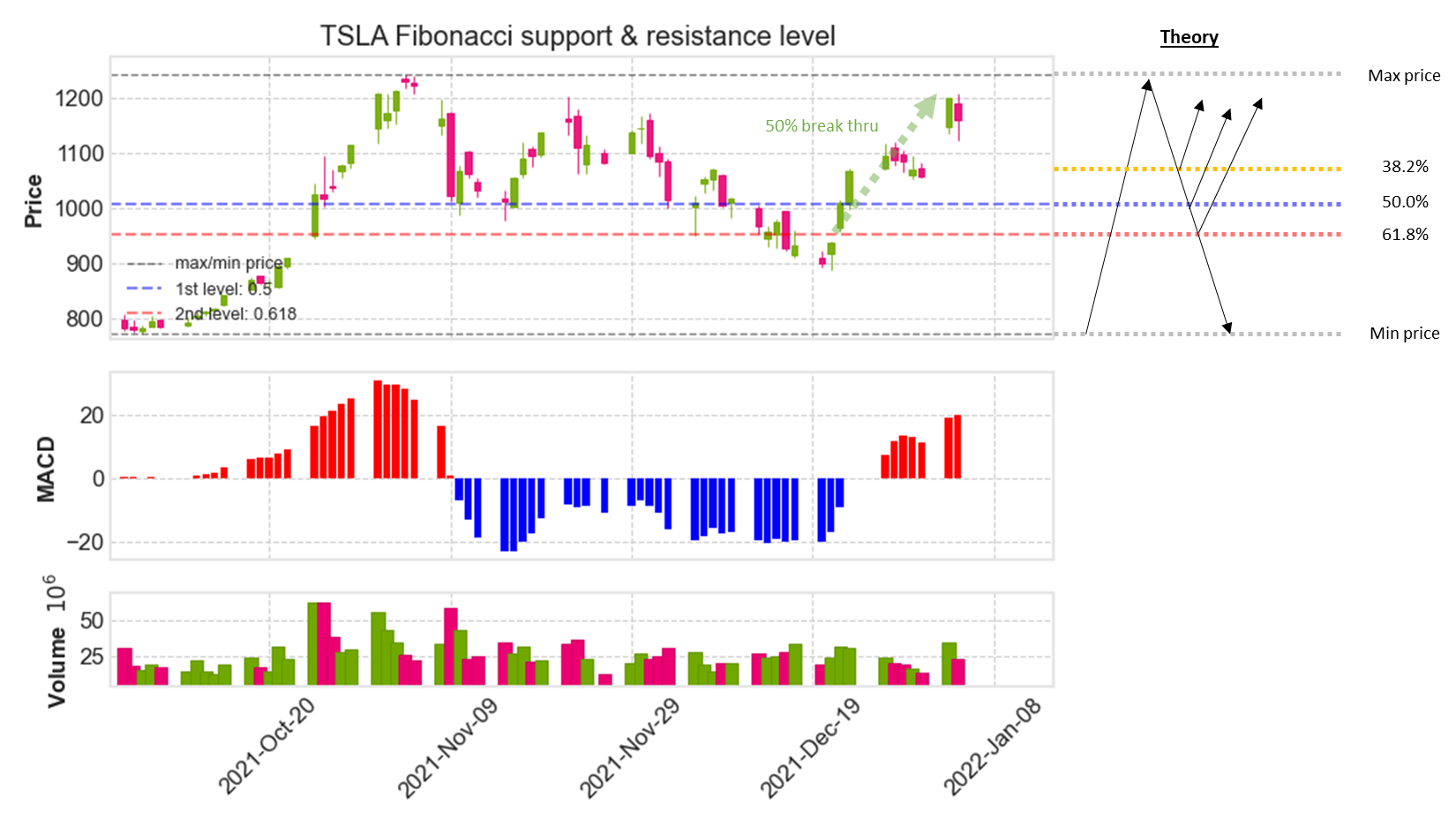

| Fibonacci Retracement (피보나치 되돌림) 지표란? (1) | 2022.01.05 |

| Money Flow Index (MFI) 지표란? (0) | 2022.01.04 |

| 현금흐름표(Cash flow) 란? (1) | 2021.12.31 |