안녕하세요. 가치있는 데싸를 꿈꾸는 달리는 조조 입니다.

지난번에 이어서, ETF 관련해서 설명드리고자 합니다. 지난번에는 전반적인 ETF 에 대해서 설명을 했다면 이번에는 레버리지 ETF 에 관련해서 설명 및 실제 QLD 또는 TQQQ 로 분석을 설명드릴께요.

레버리지 의미

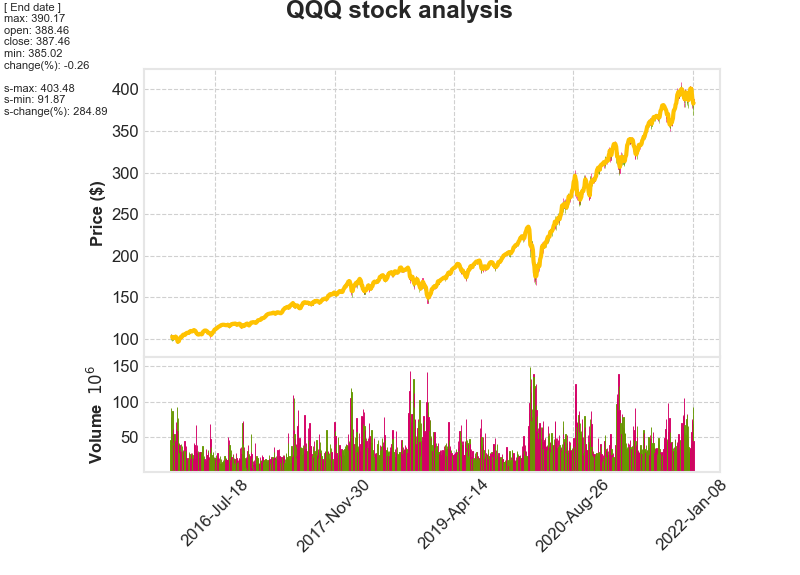

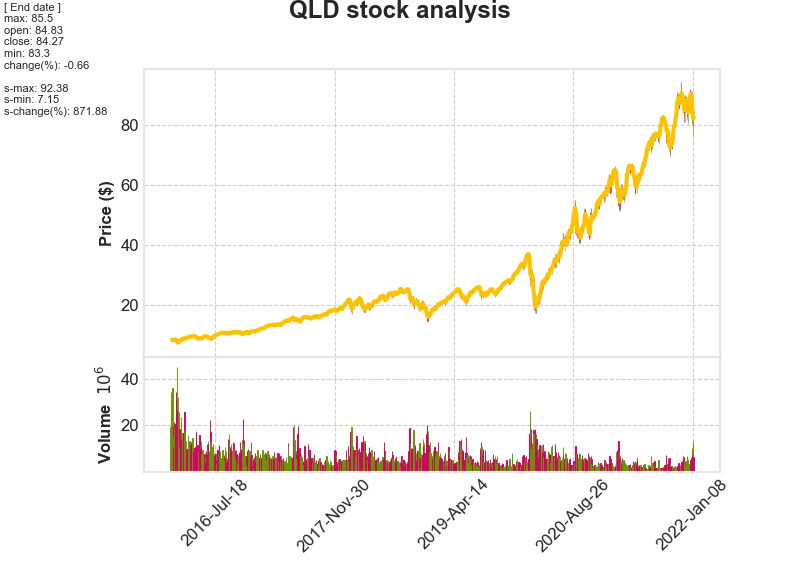

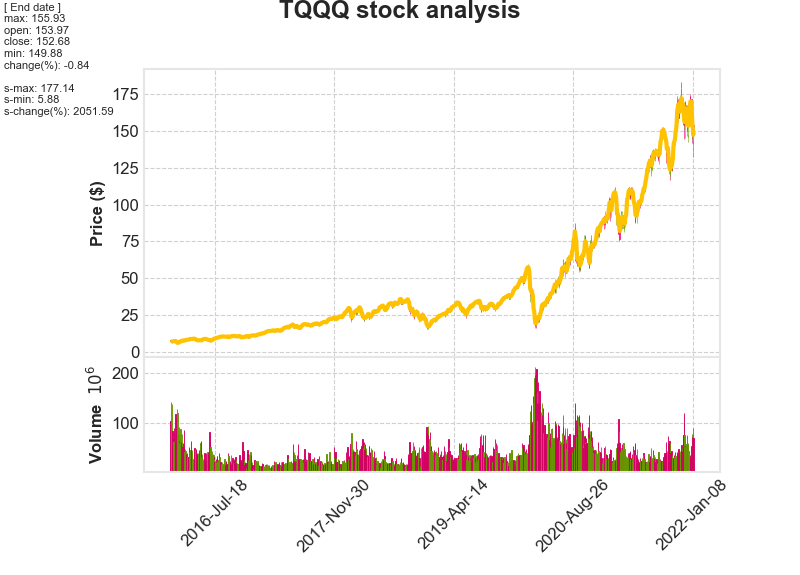

우선 QQQ 는 나스닥 지수를 추종하는 ETF 로 1배수 입니다. 레버리지 X2 (QLD) 또는 X3 (TQQQ) 를 해서, QQQ 가 오를때는 2배수 또는 3배수로 오른다고 보시면 될 것 같네요.

레버리지 의 장점

앞서 말한것처럼, 1배수로 오는 것보다 당연히 2배 또는 3배수로 오른다면 우리에게 높은 Profit 을 가져다 줄것입니다. 물론 오른다는 전제입니다. 그렇지만, 우리가 생각하는 QQQ 는 미국의 나스닥 지수에 투자하는 것이므로, 장기투자 입장에서는 계속 오를수 있다는 점이겠죠.

레버리지 의 단점

위에서는 장점만 나열했는데, 당연히 단점도 있겠죠.

떨어질때는 또 무섭게 떨어집니다. 그래서, 단기투자 및 변동성에 스트레스를 받으시는 분들은 그냥 QQQ 를 하시는게 나을 것 같네요. 그리고, 만약 미국 대공황과 같은 대폭락을 겪게 되면, 이게 원금을 회복하기 쉽지 않게 됩니다. 그 이유는 위에서 언급한대로 1배수로 떨어지는게 아니고 2배수 또는 3배수 입니다. 그렇기 때문에 매수를 하실때, 제 생각에는 무지성 투자보다는 저점투자를 권장드립니다.

레버리지 의 종류

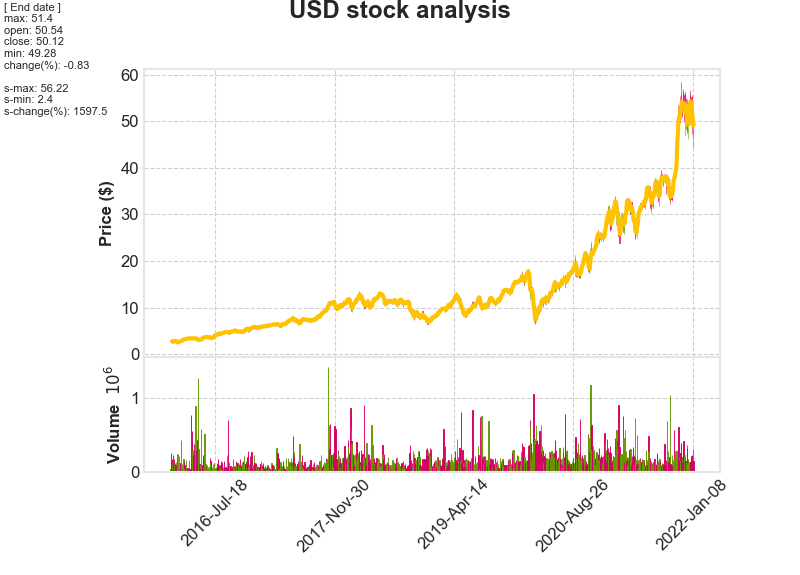

제가 요즘 보고 있는 미국 ETF 만 설명드리고자 하는데, 특정 2개를 보고 있습니다. TQQQ (나스닥지수 X3) 그리고 SOXL (반도체지수 X3) 입니다. 간단히 QQQ (X1) 와 TQQQ (X3) 를 비교해볼께요.

아래는 QQQ , TQQQ 5년치를 가지고 와봤습니다.

우선 수익률 먼저 비교해볼까요?

QQQ: 298.52%

TQQQ: 2051.59%

ETF 매수타이밍

그럼 가장 궁금하신게, 언제 들어가야 제일 고수익을 낼 수 있을까요? 매월 적립식 매수일까요 아님 그때 그때 나름 저점에서 매수하는게 좋을까요? 당연히 저점매수 시점만 알면 그게 최고겠죠? 어차피 ETF 에 투자하시는건 단기투자가 아닌 장기투자 입니다. 그래서, 저점매수 타이밍에 대해서 2가지 방법을 알려드릴까 합니다.

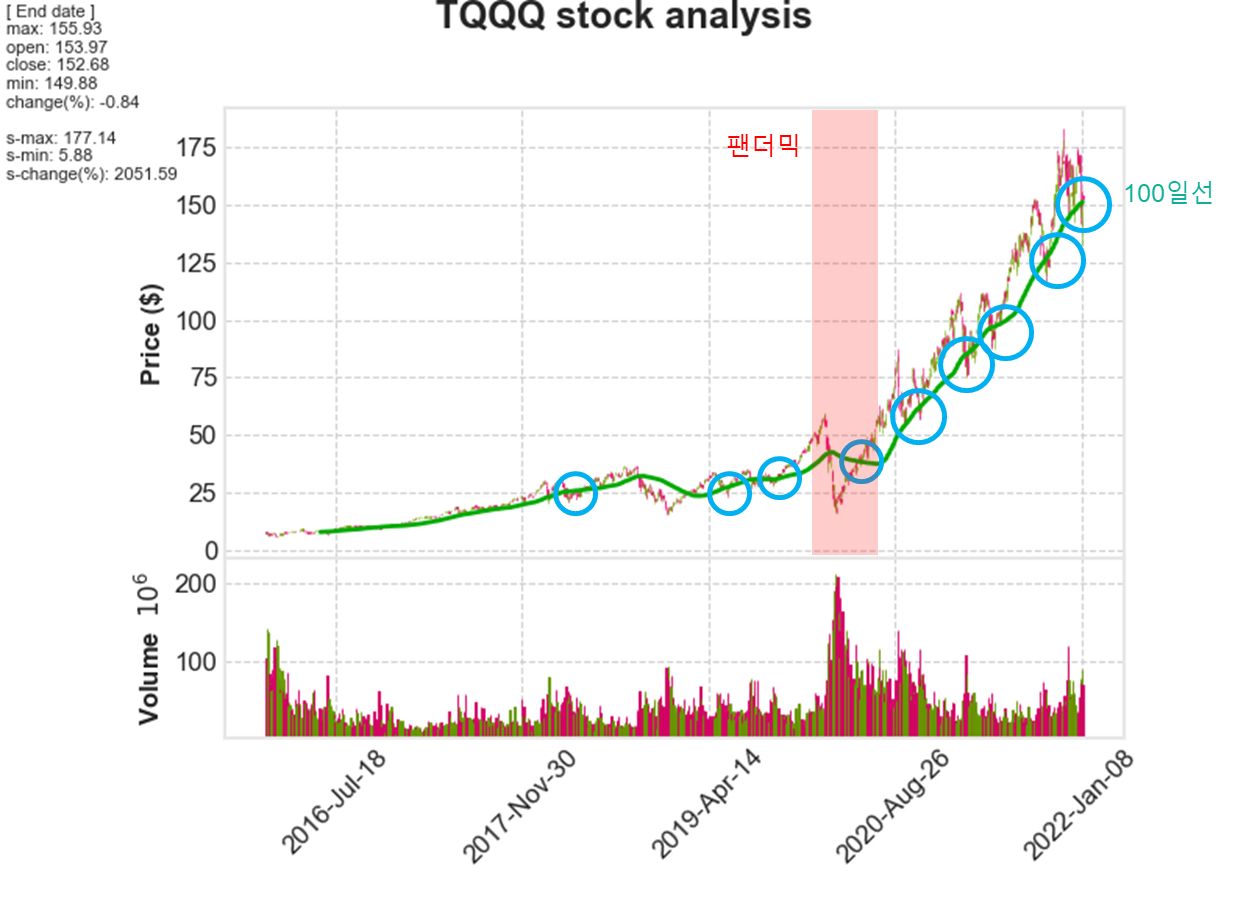

첫번째로는 이동평균선으로 보는 방법입니다. 일반적으로 20일선 , 60일선 그리고 120일선을 보고 있죠. 저도 이 부분에 동의합니다. 그렇지만, 좀 더 참을성이 있으시면 60일선, 100일 그리고 120일선을 추천드립니다. 아래의 예제를 보시는게 좀 더 이해도가 높으실 것 같네요.

2017년부터 현재까지 총 9번의 신호를 주었네요. 이렇게 이동평균선을 이용해서 나름 저점에서 매수를 하시면, 같은 기간이라고 하더라도 수익률의 차이가 많이 나겠죠? 최근에도 매수신호를 한번 주었습니다. 올 한해 변동성도 크고, 기회도 많을 것 같으니 성투하시길 바랄께요.

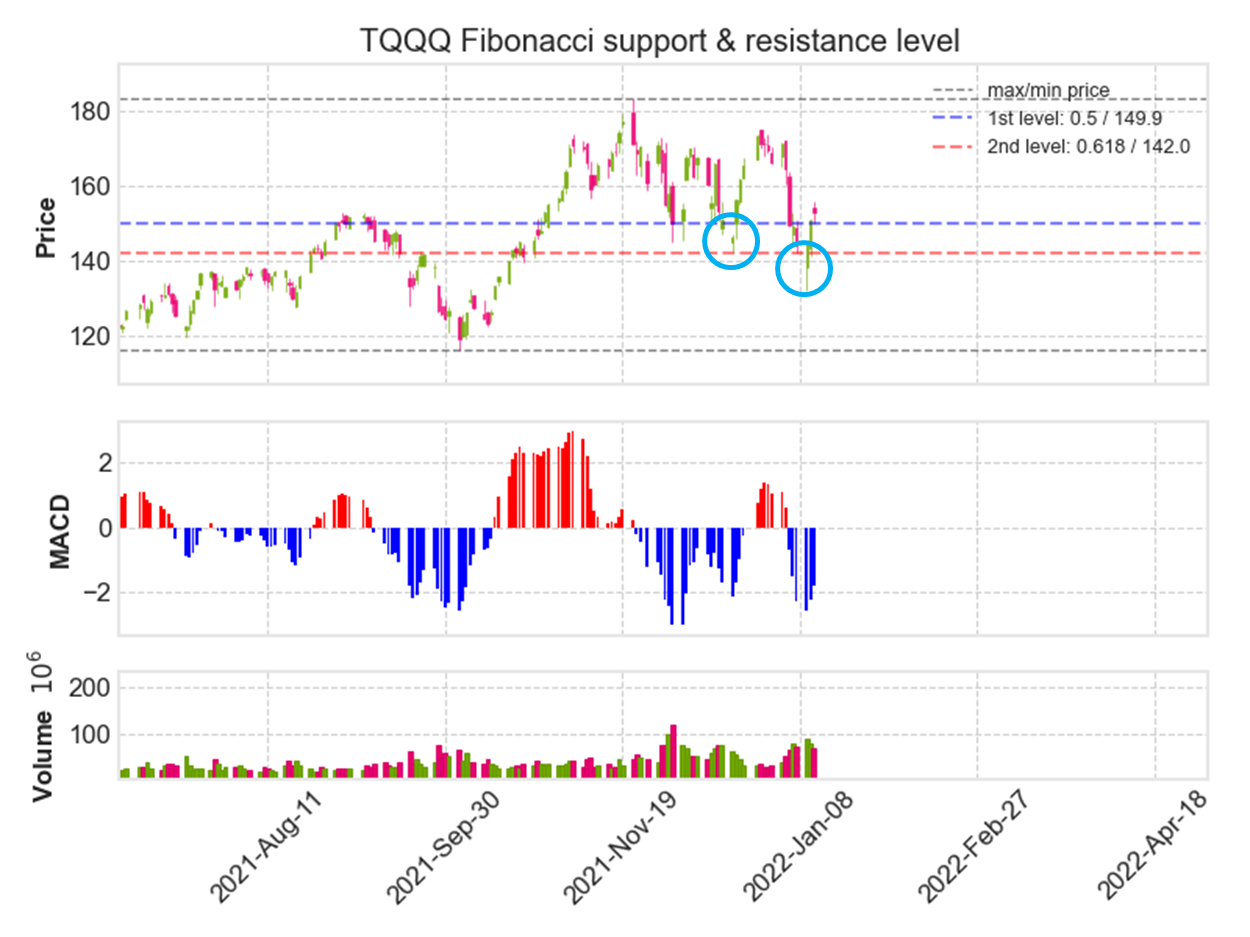

두번째로는 피보나치 되돌림을 이용한 저점확인입니다. 저같은 경우에는 0.5 (50%) 와 0.618 (61.8%) 를 저점으로 보고 있고, 그 지점에서 매수를 하시는것도 좋은 방법입니다. 주가가 올라가실때 사는게 아니고, 일종의 지지선 개념으로 이용해서, 보시면 좋을 것 같습니다. 최근 3개월내에서 봤을때, 2번의 매수 기회가 있었네요.

해당 이론이 궁금하시면, 아래의 블로그를 참고하세요.

Fibonacci Retracement (피보나치 되돌림) 지표란? :: 가치있는 데싸 (tistory.com)

Fibonacci Retracement (피보나치 되돌림) 지표란?

안녕하세요. 가치있는 데싸를 꿈꾸는 달리는 조조 입니다. 제가 그동안 주식관련해서, 분석을 진행하고 있고 실제 투자까지 하고 있는데, 제 분석에 대한 이론 및 기본적인 주식차트 분석에 대

running-ds.tistory.com

내용이 도움이 되셨다면, 좋아요 와 구독 부탁립니다. ^^

'주식을 분석하는 이론' 카테고리의 다른 글

| 2022년 금리인상 영향 (나스닥지수) (2) | 2022.01.25 |

|---|---|

| TQQQ (X3) 산업 및 회사비중 (0) | 2022.01.14 |

| ETF 란? (0) | 2022.01.13 |

| 2022년 1분기 루시드 주식 전망 (2) | 2022.01.07 |

| 이동평균선 (Moving average) 지표란? (2) | 2022.01.05 |